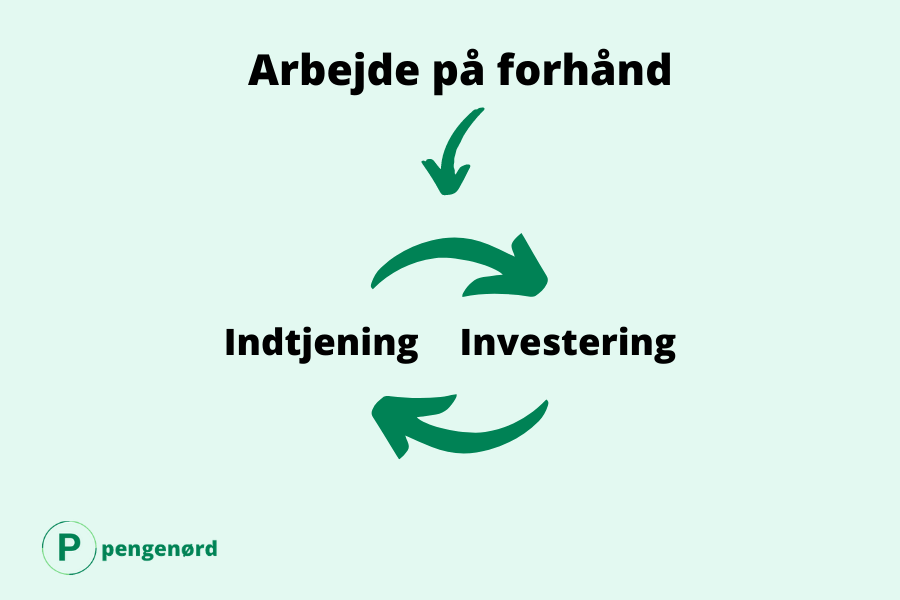

Hvad er passiv indkomst?

Passiv indkomst er kunsten at tjene penge uden at lave noget arbejde. Altså, indtjening uden aktivt at lave noget. Det er et løbende positivt cash flow, som man ikke skal bruge tid på at administrere. Her skal man lægge en masse arbejde på forhånd, hvorefter man slipper for at arbejde.

Der er mange måder, man kan tjene passiv indkomst på. Oftest handler det om investering på den ene eller anden måde. Dette kan være i aktier, hjemmesider, ejendomme eller andet (alle disse dækker vi i denne artikel).

Det skal dog siges, at det ofte sker at en indtjeningsmulighed, investering eller andet beskrives som passiv indkomst, selvom der er en smule arbejde indvolveret løbende. Dette kan eksempelvis være tilpasning af en aktieportefølje eller administrative opgaver på en affiliate hjemmeside.

Fordele og ulemper

Der er både fordele og ulemper ved passiv indkomst. En af de store ulemper ved passiv indkomst er, at det (ofte, men ikke altid) tager lang tid at opbygge. Aktiemarkedet giver eksempelvis omkring 7-8% afkast om året i gennemsnit. Dette er ikke meget, hvis man blot kigger på det over et enkelt år. Ser man dog på det større billede, vil 7% årligt i 40 år blive til 1390%.

En fordel er selvfølgelig, at man ikke skal bruge lige så meget tid på passiv indkomst, lige så snart man har lagt arbejdet på forhånd, som ved aktivt arbejde. Man får mere fritid, så man kan læne sig tilbage og nyde at se sine penge blive til flere, uden egentlig at lave meget arbejde.

Måder at tjene passiv indkomst

Som nævnt, så er der massere af muligheder for at tjene passiv indkomst. I denne artikel vil vi gennemgå muligheder lige fra aktiemarkedet til at bygge dit eget online aktiv.

Det kan være svært at gennemskue, hvilken metode man vil synes bedst om, så det kan være en god ide at prøve flere forskellige måder at tjene passiv indtægt, før man går all-in. Undervejs vil vi give dig links til andet materiale, produkter eller værktøjer der kan være gode at bruge, så du kan komme i gang med det samme.

Undervejs vil vi give score fordelt på:

- Arbejde: Hvor meget arbejde skal du lægge på forhånd (jo højere, jo mere arbejde)?

- Risiko: Hvor stor er risikoen for, at du taber din investering (jo højere, jo mere risiko)? 10/10 betyder ikke, at du med sikkerhed taber dit indskud. Det betyder blot, at du skal være mere påpasselig.

- Potentiale: Udregnet ud fra årligt afkast (jo højere, jo større potentiale)?

Aktieinvestering

Første metode er at investere i aktier. Dette er helt klart en af de mest populære måder at tjene passiv indkomst på, blandt andet på grund af potientialet, det gennemsnitlige pæne afkast gennem årene og mulighederne for at investere i tusindvis af selskaber.

Der er relativt meget arbejde i aktieinvestering på forhånd, da man skal have fundet ud af, hvor man skal lægge sine penge. Dette kræver viden, som man enten skal tilegne sig eller betale sig til. Det handler både om at finde ud af, hvilke aktier man skal lægge sine penge i, hvor længe du vil holde dem, og læring om fundamental og/eller teknisk analyse.

Afhængigt af din strategi, vil du kunne slippe afsted med forskellig risiko. Vi har sat denne til er 7’er, da man både kan ligge lavt og højt. Dog skal det siges, at hvis man vil opnå passiv indkomst, vil man ofte gå efter laverer risiko med længere tidshorisont.

Med aktier vil du både have et stort potentiale for at tabe og tjene penge. Kan du vælge de rigtige, kan du hurtigt få et stort afkast – men vælger du forkert, kan du miste det hele.

» Læs mere om aktieinvestering i vores artikel: Aktieinvestering for begyndere

Arbejde

8

Risiko

8

Potentiale

8

CopyTrading

Social Trading ligger sig meget op ad aktieinvestering. Her vil du kopiere erfarne investorer på en handelsplatform, så du automatisk laver de samme handler som dem. Dette medfører både fordele og ulemper.

Du vil have den fordel, at der vil være væsentligt mindre arbejde – det er hurtigt at komme i gang. Du skal egentlig bare lære kort om de forskellige tradere, og så kan du gå igang. Dertil kan der være yderligere en fordel i, at du lader en anden administrere dine penge, hvis du ikke selv er klar over, hvordan du skal håndtere aktiemarkedet. Bemærk dog, at vi skriver “kan”. Dette leder mig til ulemperne.

Du vil overdrage al ansvar til en person, du i bund og grund ikke kender. Dette kan medføre, at denne investor taber dine penge for dig. Heldigvis får du lov til at lave en masse research, før du skal lægge penge på de forskellige tradere.

Potientialet og risikoen er generelt høj, da vi har med investering af værdipapirer (aktier, råvarer, valuta osv.), dog afhænger disse to parametre meget af, hvilke tradere du vælger at kopiere.

» Lær mere om CopyTrading her: CopyTrading kursus

Arbejde

3

Risiko

6

Potentiale

8

Udbytteaktier

Når man snakker om passiv indkomst, tænker de rigtig mange på at tjene penge ved at investere i aktier, der betaler udbytte. Aktieudbytte er en del af et selskabs overskud, som de kan vælge at udbetale til aktionærer hver måned, hver 3. måned eller hvert år.

Grunden til at udbytteaktier er populære er, at mange der tjener penge på denne måde, ikke bekymrer sig lige så meget om stigning i aktiekursen, da de ved, at de vil få penge, hver gang selskabet udbetaler udbytte.

Vil du investere i udbytteaktier, skal du stadig lave en del research. Du skal lære, hvilke selskaber der vil være gode at investere i, samt hvilke aktier der kontinuerligt betaler udbytte hvert år. Der er mindre risiko i denne form for aktieinvestering, da den passive indkomst vil trille ind på kontoen, ligegyldigt om aktiekursen går op eller ned.

Når man får udbetalt udbytte, kan man bruge disse penge til at geninvestere. Denne geninvestering vil du herefter tjene mere udbytte med, som du igen kan geninvestere. Dette koncept hedder “renters rente” og er meget populært. Potentialet er dog en smule mindre, da man oftest kun får omkring 2-5% i udbytte. Det vil altså gå langsommere at fordoble dit indskud. Giver du det dog nogle år, vil dit afkast stige eksponentielt.

» Læs mere om udbytteaktier i vores artikel: Udbytteaktier for begyndere

Arbejde

8

Risiko

4

Potentiale

4

VI ANBEFALER

Saxo Bank

- SaxoInvestor og SaxoTraderPro

- Lave Kurtager

- Massere handelsværktøjer

- Stort udvalg af aktier

- Dansk kundeservice

Hos Saxo Bank kan du handle med CFD’er, som er komplekse instrumenter og medfører en høj risiko for at miste penge hurtigt på grund af gearing. 70% af detailinvestorer taber penge, når de handler CFD’er med denne udbyder. Du bør overveje, om du forstår, hvordan CFD’er fungerer, og om du har råd til at løbe den store risiko for at miste dine penge.

Udbyttebetalende index fonde og ETF’er

Index fond og ETF’er er en anden type af instrumenter, som man kan investere i. I stedet for at tjene passiv indkomst gennem investering i enkelte aktier, kan du lægge dine penge i en samling af aktier. Konceptet om passiv indkomst gennem udbytte er dog det samme.

Der er mindre arbejde, da man ikke skal analysere enkelte aktier, men blot kan holde sig på branche-, sektor- og landeniveau. Risikoen og potentialet er en smule mindre. Risikoen er mindre, da du vil sprede dine penge bedre ud over flere aktier. Din passive indkomst vil også være en smule mindre, da vil ende med at betale noget administrationsgebyr til en fond.

» Læs mere i vores artikel om Investeringsfonde

Arbejde

5

Risiko

4

Potentiale

4

Ejendomsinvestering

En anden type investering som mange har tjent millioner på er ejendomsinvestering. Her vil man lægge sin kapital i mursten, hvorefter man vil leje ejendommen ud. Den passive indkomst kommer fra lejeindtægten, som man vil modtage hver måned.

Man kan dog både gøre dette passivt og aktivt. Hvis du vil køre denne type investering helt passivt, vil det være nødvendigt at gøre brug af en ejendomsadministrator, der både kan tage sig af at finde lejere, sørge for at løse løbende problemer (VVS, manglende betaling for leje, bogføring osv.).

Der er en del arbejde i denne type investering. Dette er primært i forbindelse med købet af ejendommen. Før man kan leje noget ud, skal man først købe det. Dette kræver en del fremvisninger. Det er samtidig noget, der kræver en del kapital, før man overhovedet kan komme i gang. Dog er der alternativer, såsom crowdlending til ejendomsprojekter gennem Kameo.

Med Kameo kan du investere i ejendomme sammen med hundredevis, hvis ikke tusindvis, af andre investorer. Her vil du modtage en fast forrentning hver måned, som betales af den virksomhed, som du har lånt penge til.

Risikoen ligger generelt i den lavere ende, sammenlignet med aktieinvestering, da ejendomsmarkedet bevæger sig væsentlig langsommere – men har du ingen lejere, vil du have underskud.

Potentialet er derimod enormt. Mange er blevet millionærer gennem ejendomsinvestering. Man kan tjene både får procent eller helt op mod 15-20% årligt afhængigt af strategi.

» Læs mere i denne artikel: Ejendomsinvestering for begyndere

Arbejde

9

Risiko

5

Potentiale

8

VI ANBEFALER

Kameo

- Invester i crowdfunding projektor fra 500 DKK

- Mange muligheder inden for ejendomsinvestering og virksomhedslån

- Gennemsnitligt afkast på 9,4%

- Over 40 millioner udbetalt i renter allerede

Disclaimer: Der er ingen garanti for at tjene penge, når du investerer. For at investere skal du forstå denne risiko.

Crowdlending

Crowdlending (også kaldet peer-to-peer lending) er en nyere form for investering. Her indtager du position som långiver, hvor du kan vælge at låne penge ud til virksomheder eller individer, der herefter vil betale dig renter på lånet. Dette er ren og skær passiv indtægt gennem renter.

Når det gælder crowdlending, vil både risiko og potentiale variere baseret på hvilket platform du gør brug af, samt hvilket lån du vælger. På mange platforme kan du vælge mellem rigtig mange forskellige lån. Betingelserne varierer dog.

Hvis du gerne vil have høj indtjening, skal du ofte gå på kompromis med risikoen – og omvendt. Vi anbefaler dog, at du altid tjener penge på lån med buyback garanti. Her vil du havde sikker indtjening, da lånet vil blive betalt tilbage, også selvom låntageren går konkurs.

Du skal lave lidt arbejde på forhånd i forbindelse med udvælgelse af online platform, samt hvilke lån du vil være en del af, og dermed skabe passiv indtægt. Gør du dog arbejdet ordentligt, kan du finde lån, der betealer helt op til 10-13% årligt. “Køb” de lån du ønkser, og “sælg” dine lån igen, når du skal bruge pengene igen.

» Læs mere i denne artikel: Crowdlending

Arbejde

6

Risiko

8

Potentiale

8

VI ANBEFALER

Mintos

- Invester i crowdlending fra 10 €

- Et gennemsnitligt højt årligt afkast på +11%

- Invester automatisk med deres Auto invest funktion

- Over 60 lånegivere til diversificering

Disclaimer: Der er ingen garanti for at tjene penge, når du investerer. For at investere skal du forstå denne risiko.

REIT’s (Real Estate Investment Trusts)

Endnu en investeringsmulighed for at skabe passiv indtjening er REIT’s – Real Estate Investment Trusts (kan oversættes til “ejendomsfonde” på dansk) . Dette er selskaber, der ejer, financierer og administrerer ejendomme – sagt på en anden måde, så investerer de i ejendomme. Disse betaler ofte et fint udbytte, for at kunne opnå nogle skattefordele.

Der er to typer REIT’s: Den der financierer ejendomme, og dem der ejer dem. Det første låner altså pengene til køb af ejendom ud, og de sidste køber og ejer selv ejendomme.

Ligesom al andet investering, så er der noget arbejde involveret. Dog er der mindre, da man kun kigger på et enkelt hjørne af hele det finansielle markede. Risikoen er til den lavere side, men kan variere afhængigt af, hvilke selskaber man investerer i. Sidst og ikke mindst, så er potentialet lige i midten. Det årlige afkast ligger generelt højere end udbytteafkastet, men kan som sagt variere.

Arbejde

5

Risiko

5

Potentiale

5

Højrentekontoer

En højrentekonto er en opsparingskonto, der betaler en højere rente en resten af markedet. Over årene er renten fra disse kontoer faldet, sammen med resten af markedet, men man vil stadig kunne få en positiv rente, der er højere end resten af feltet.

Der er lav risiko ved dette, da man egentlig bare vil have sine penge stående i banken. Potentialet er ligeledes lavt, da renten stadig giver et meget lille afkast, sammenlignet med resten af måderne at skabe passivt afkast på.

» Læs mere i denne artikel: Højrentekonto

Arbejde

3

Risiko

1

Potentiale

2

Affiliate marketing

Affiliate marketing går ud på at sælge andre selskabers varer imod en kommission. Du henviser altså kunder, og hvis disse kunder køber noget, skriver sig op til et nyhedsbrev, sender en henvendelse eller gør brug af en service, vil du modtage et beløb. På denne måde slipper du for kundekontakten, men du får stadig en mindre del af omsætningen.

Affiliate marketing er en stor industri, der kun er vokset de seneste mange år. Mange mennesker lever af det. For at kunne gøre dette passivt, skal du lave en hjemmeside, der helt automatisk genererer online trafik, som du kan videresende til dine affiliate partnere. Trafikken genereres ofte gennem SEO (søgemaskineoptimering).

Hvis du vil prøve dette af, skal du være opmærksom på, at det kræver rigtig meget arbejde på forhånd. Du skal både tilegne dig viden, hvorefter du skal eksekvere på denne viden. Opnår du dog succes, vil du kunne opleve en rigtig stor ROI år efter år. Det er dog ikke uden risiko, da du kan opleve, at dine hjemmesider ikke opnår succes.

Arbejde

10

Risiko

5

Potentiale

10

Ofte stillede spørgsmål

Hvordan tjener man passiv indkomst?

Man tjener passiv indkomst, ved at investere sine penge i aktiver, der vil tjene penge, uden at man arbejder på dem dagligt. Man sætter altså sine penge i “arbejde”, da pengemængden vil vokse af sig selv. Dette kræver enten en penge- eller tidsinvestering på forhånd.

Hvor meget skal man bruge, for at tjene passiv indkomst?

Afhængigt af metoden, kan man investere alt mellem 0 kr. og flere millioner. Det kommer alt sammen an på, hvad man har til rådighed, og som sagt, hvordan man planlægger at tjene sine penge.

Hvor meget kan man tjene med passiv indkomst?

Der er ingen grænse for, hvor meget man kan gennem passiv indkomst. Du kan tjene både 1.000 kr / måned eller 100.000 kr./måned. Mange mennesker hver over lever af at investere i passive aktive hele tiden. Vær dog klar over, at det altid kræver en del arbejde på forhånd.