Hvad er en ETF?

En ETF er en “Exchange Traded Fund”, hvilket på dansk betyder børshandlet fond. Her er tale om en fond, der investerer i flere forskellige værdipapirer. Køber du dig ind i en ETF, køber du dig altså ind i mange aktier, i stedet for kun at købe enkeltaktier.

Ligesom du kan handle med aktier på børsen, kan du altså også købe anddele af en ETF. Deres pris styres af udbud og efterespørgsel, præcis ligesom en almindelig aktie på børsen. Dette er den største forskel mellem ETF’er og indeksfonde, hvor sidstnævnte kun kan handles til en fastsat pris i slutningen af handelsdagen (1) baseret på deres indre værdi. De to produkter er i bund og grund det samme – en samling af værdipapirer, som du kan købe dig ind i.

En ETF vil løbende skifte værdipapirerne ud i deres porteføljer, afhængigt af hvad analytikerne mener vil stige og falde. Du behøver altså ikke selv at styre din portefølje. Udskiftningen af aktier kommer dog an på strategien og ETF typen. Følger den et indeks, vil den kun skifte ud, når indekset ændrer sig.

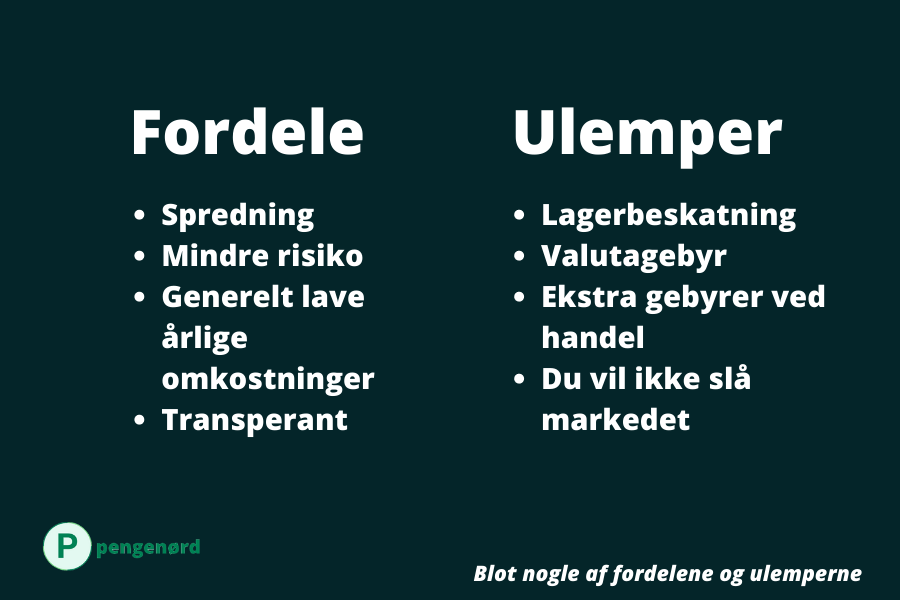

Exchange traded funds har både sine fordele og ulemper. Det bliver ofte fremhævet, at de er gode for begyndere inden for investering, da man ikke overeksponerer sig i enkelte aktier, men i stedet kan dække et helt indeks eller en specifik branche.

Investerer man i en ETF, prøver man ikke at slå markedet, men i stedet at lægge sig op ad markedsvæksten inden for et specifikt markede. Dette kan eksempelvis være en ETF, der kun investerer i danske selskaber, selskaber inden for grøn energi, teknologi eller andet spændende.

Når det kommer til ETF’er, er der nogle ting, man skal være opmærksom på. Det er disse punkter, vi blandt andet vil dække i denne artikel.

Accumulating ETF vs. distributing ETF

Man kan grundlæggende dele ETF’er op i to kategorier: accumulating og distributing (akkumulation og distribtion). Disse begreber henviser til ETF’ens udbyttepolitik. Afhængigt af din strategi, kan det give mening at købe efter typerne:

- En akkumulerende ETF betaler ikke udbytte, men geninvesterer i stedet indtjening. Hvis du gerne vil geninvestere dit udbytte, når dette bliver udbetalt, vil dette være en god løsning for dig.

- En distribuerende ETF betaler udbytte, når dette er tilgængeligt. Passiv indtjening er populært, og hvis du leder efter et værdipapir, der kan udbetale løbende gevinst, så vil denne løsning være rigtig god for dig.

Fælles for de to typer ETF fonde er, at der vil være en form for udbytte, som man skal tage stilling til. Husk dog, at du kun vil skulle vælge hvilken vej, du vil gå med udbyttet fra dine investeringer, hvis de passive fonde investerer i aktier, der betaler udbytte.

Fordele ved en ETF

Som ved alle typer investering, er der nogle fordele, der følger med, når man investerer i ETF’er. Herunder kan du læse de mest signifikante.

- Du køber dig ind i en større samling aktier, så du får en god diversificering på dine investeringer.

- ETF’er har generelt lave omkostninger.

- ETF’er fungerer som passive fonde – du laver en engangsinvestering, hvorefter fonden investerer for dig.

- Der er høj transperans, så du ved præcis, hvad du køber dig ind i.

Ulemper ved en ETF

Hvor der er fordele, er der også ulemper. Herunder kan du læse om de vigtigste ulemper, der medfølger at investere i ETF’er.

- Beskatning er lagerbeskatning, i modsætning til aktier (såfrem du invester med frie midler). Der vil altså være en anden fremgang ved betaling og indberetning af skat.

- En anden handelsvaluta veksling, men giver ikke øget valutarisiko.

- Ekstra gebyrer/omkostninger ved investering i ETF’er sammenlignet med danske indeksfonde og investeringsforeninger (du vil dog stadig kunne opnå generelt lave omkostninger).

- Du vil ikke slå markedet, da du vil være eksponeret mod hele et indeks, en sektor eller lignende.

Typer af ETF’er

Der er mange forskellige typer af ETF’er, alle lavet til forskellige investeringsformål (2). Herunder vil du kunne danne dig et overblik.

Equity ETF

Equity ETF’er tracker et indeks af aktier, lige fra kæmpestore selskaber til mindre selskaber. Denne type ETF’er kan også have fokus på en sektor (teknologi, grøn energi, finans), så du målrettet kan købe ind i sektorer, som du mener vil klare det godt.

Eksempel: SPDR S&P 500 ETF (SPY). Følger indekset S&P 500.

Bond/fixed income ETF

Denne type ETF’er fokuserer på investering i obligationer. De kaldes for fixed-income ETF’er, fordi de betaler et fast afkast over en længere periode. Her har man fokus på et lavere afkast, der forhåbentlig kan give et løbende afkast uden risiko.

Eksempel: Direxion Daily 20+ Year Treasury Bull (TMF) 3X Shares.

Commodity ETF

ETF’er kan være en rigtig god måde at komme at komme ind på råvarer markedet, der ellers kan være forvirrende og svært at tyde – især for nyere investorer. Fordelene ved at komme ind gennem en ETF er også, at du vil være eksponeret over for en række forskellige råvarer. En ulempe er dog, at denne type ETF’er ikke altid er så transparente, da de kan købe et derivat i stedet for direkte at investere i en råvare.

Eksempel: iShares S&P GSCI Commodity-Indexed Trust (GSG).

Currency ETF

En currency ETF specialiserer sig i valuta investering. Her vil der enten blive investerert i en enkelt (som USD) eller flere valutaer (USD, JPY, EUR osv). Ligesom råvarer vil der til tider blive investeret i derivater, altså instrumenter der følger prisen på et underliggende aktiv.

Eksempel: iShares S&P GSCI Commodity-Indexed Trust (GSG).

Specialty ETF

Der er to typer Specialty ETF’er, der er blevet til efter stigende efterspørgsel fra investorer. Begge disse har generelt større potentiale for indtjening, men også langt større risiko.

- Inverse funds (omvendte fonde): Prisen på denne type ETF går op, når indexet går ned, ligesom at shorte en aktie.

- Leveraged funds (gearet fond): Målet her er at maksimere afkast ved at låne penge til investering, ligesom hvis du gearer dine investeringer.

Eksempel: iShares S&P GSCI Commodity-Indexed Trust (GSG).

Equity ETF

Equity ETF’er tracker et indeks af aktier, lige fra kæmpestore selskaber til mindre selskaber. Denne type ETF’er kan også have fokus på en sektor (teknologi, grøn energi, finans), så du målrettet kan købe ind i sektorer, som du mener vil klare det godt.

Eksempel: SPDR S&P 500 ETF (SPY). Følger indekset S&P 500.

ETF investering

Når man skal investere i ETF’er, er det nemt at blive overvældet. Der er 1000’vis af muligheder at vælge imellem, man skal udtænke en strategi, finde ud af om man vil følge et indeks, en sektor, og man skal tage stilling til udbyttet.

Dertil kommer at ETF’er er udenlandske værdipapirer (pånær en enkelt i Danmark), hvilket betyder, at du vil skulle betale et større handelsgebyr, både for køb og salg, men også for veksling og mere. Dette vil vi dække længere nede.

Grundet de forskellige muligheder og fonde, og den overvældende opgave det kan være, har vi lavet en mindre guide, der forhåbentlig kan hjælpe dig med at komme i gang med at investere i de passive fonde.

Udvælgelse af ETF’er

Det første du skal gøre, for at kunne investere i en ETF, er selvfølgelig at udvælge en eller flere ETF’er. Her skal du kigge på en række parametre:

- Skal det være en ETF der følger et indeks (C25, S&P 500, DAX osv) eller en sektor (grøn energi, teknologi, bank aktier osv.)?

- Kig på omkostningerne (dækker vi i næste afsnit).

- Hvad er din strategi? Langsigtet eller kortsigtet? Hav et bestemt interval i tankerne på forhånd, så du er forberedt til at sælge, når tiden kommer.

- Vil du gerne have udbetalt udbyttet, eller skal det geninvesteres for dig?

- Hvilken handelsplatform eller bank vil du købe igennem (dækker vi længere nede i artiklen)?

Det kan være en god ide at skrive disse tanker ned. Med en liste i hånden, der definerer din overordnede strategi, er du klar til at gå på jagt efter ETF’er, der matcher dine forskellige kriterier.

Omkostninger

Når det kommer til omkostninger, vil der være nogle ekstra at betale, når du handler med ETF’er (sammenlignet med danske indeksfonde og investeringsforeninger). Dette er selvfølgelig noget man skal overveje, inden man investerer.

Herunder har vi lavet en liste med de gebyrer, du muligvis skal betale i forbindelse med køb og længevarigt hold af ETF aktier.

- Årligt gebyr for administration af porteføljen: Denne ligger gennemsnitligt på 0,53% (3), hvilket er i den lave ende sammenlignet med en aktiv indeksfond, men i den lidt højere ende sammenlignet med en passive fonde.

- Årligt depotgebyr til banken for håndtering af udenlandske værdipapirer: Denne omkostning varierer afhængigt af din bank eller handelsplatform.

- Valutagebyrer ved veksling: Før du kan købe udenlandske aktier og ETF’er, er du nødsaget til at veksle fra danske kroner til den respektive valuta. Dette vil koste dig en mindre vekselgebyr.

- Højere kurtage til banken ved køb og salg af udenlandske aktier: Det koster som regel mere i kurtage, når du køber aktier i udenlandet, end hvis du køber herhjemme. Det samme gælder, når man sammenligner udenlandske ETF’er og danske investeringsforeninger / indeksfonde..

- Omkostninger ved at hjemsøge udenlandsk udbytteskat: Hvis Danmark ikke har en dobbeltbeskatningsaftale med det pågældende land, vil du blive opkrævet en højere skat, end du nødvendigvis skal betale. Denne kan du dog søge om at få retur.

Find en handelsplatform

Når du har dannet dig et billede af, hvordan dit ETF indkøb skal se ud, skal du bruge en platform, eller bank, der kan handle for dig. Du kan enten bruge din egen bank eller en af de mange handelsplatforme, der findes derude.

Det vil ofte være billigere at handle på en handelsplatform, da der er meget konkurrence, når det kommer til kurtage – det kommer dog an på hvilke børser du vil handle på, men også hvad platformens eller bankens kurtage er på ETF’er.

Som investor er det altid smart at undersøge markedet, inden man tager nogle beslutninger om at investere.

Køb ETF’er hos eToro

Hos PengeNørd plejer vi at anbefale eToro, og det er der flere grunde til:

- De tilbyder en brugervenlig platform til indkøb af aktier, råvarer, kryptovaluta, ETF’er og meget andet, så man har mange muligheder.

- De tilbyder lav eller ingen kurtage på handler – når de ikke opkræver kurtage, vil der være spredning på instrumenterne.

- Det er hurtigt at komme i gang – det tager kun 5 – 10 minutter, og så er du oprettet på deres platform.

- Du kan deltage i CopyTrading (se vores kursus om dette). Her kan du kopiere succesfulde investorer, der allerede har bevist, at de kan generere et afkast.

Alternativer til eToro er:

- Nordnet

- Saxo Bank

- Plus 500

- … og mange andre

Det kan være en god ide at oprette sig flere steder, så man kan se deres omkostninger, hvilke fonde de tilbyder, og hvor vidt man kan lide deres platform.

68% af detailinvestorer taber penge på CFD handel med eToro. Du bør overveje om du har råd til at løbe risikoen for at tabe penge.

68% af detailinvestorer taber penge på CFD handel med eToro. Du bør overveje om du har råd til at løbe risikoen for at tabe penge.

Skal du investere i en ETF?

Før du begynder at handle og investere i forskellige ETF’er, kan det være en god ide at finde ud af, om det egentlig er noget, du bør bruge din tid på. Hvorfor bør man overveje det som en investeringsmulighed, og hvorfor er det så populært?

Tre gode bud på, hvorfor ETF’er er et validt bud på gode investeringer er:

- God spredning

- Mindre risiko

- Stort udbud

To grund til, at man ikke bør lægge sine penge i ETF’er er derimod:

- Merafkast skal hentes andre steder

- Omkostningerne og skattereglerne

Læs mere om disse punkter herunder.

God spredning

Det første punkt, spredning, er et vigtigt aspekt i enhver portefølje. For at man ikke påtager sig for meget risiko, og for at man samtidig har mulighed for at ramme nogle vinderaktier, er det smart at diversificere sig – det betyder, at det er en god ide, at eje mange forskellige aktier og værdipapirer.

Gennem ETF’er opnår du helt automatisk dette. Dette gælder også for en indeksfond og en investeringsforening. Man har mulighed for at købe mange aktier på en gang, uden at skulle bruge unødvendigt mange timer på fundamental eller teknisk analyse.

Selvom man mener, at man har evnen til at finde vinderaktier på egen hånd, kan en ETF stadig være en god tilføjelse, da det lige netop tilføjer en spredning, som kan være svær at opnå på anden vis – eksempelvis hvis man har penge til overs, som man ikke ved, hvad man skal investere i.

Mindre risiko

Dette punkt følger med det første. Mindre risiko. Alle investorer har hver deres strategi, hvilket også betyder villighed til at tage risiko. Hvis man gerne vil have en lavere risiko, kan ETF’er være en glimrende mulighed, sammenlignet med at købe aktier hver for sig.

Dertil kan du også købe ETF’er der investerer i obligationer, hvilket vil ende ud i endnu lavere risiko.

Er man villig til at tage høj risiko, er der også ETF’er til dette formål. Alle ETF’er har en beskrivelse, hvor administrationen bag fortæller om strategi, risiko og formål.

Stort udbud

Der er rigtig mange ETF’er derude. Dette er både en god ting, men kan også være en dårlig ting. Man har mulighed for at købe sig ind i en ETF, der vil passe lige netop din vision for en fin portefølje. På den anden side betyder det store udbud også, at det ikke nødvendigvis er nemt at komme af med sit køb. Da ETF’er prissættes på børsen som almindelige aktier, skal du sælge til hvad andre er villige til at købe for. Og det er ikke altid nemt, hvis man har købt mindre ETF’er på børser rundt omkring i verden.

Merafkast skal hente andetsteds

Som investor vil man altid opnå det højeste afkast – dette opnår du oftest ikke med ETF’er. Her vil du ligge dig i midten af markedets bevægelser. Du vil både være med på de bedste og de dårligste aktier, hvilket, forhåbentlig, vil give dig et fornuftigt afkast når året er omme.

Vil du dog gerne slå markedet, kræver det, at du også køber enkelte aktier eller aktiver ved siden af dine ETF’er. Fordelene ved at have en ETF, der følger markedet, er, at du er sikret at være med på alle bevægelserne – desværre også dem nedad.

Omkostninger og skatteregler

Selvom ETF’er generelt har lave omkostninger, vil de koster lidt ekstra, når du handler ind fra Danmark. De handles på udenlandske børser, hvilket vil koste ekstra i kurtage og for veksling af valuta. Heldigvis er ekstragebyrer engangsbetalinger, så man kan nyde godt at de lave omkostninger fremadrettet.

Husk dog at kurtage både er ved køb af en enkelt ETF, men også ved salget af denne.

Beskatning af ETF’er

Når man tjener et afkast på sine investeringer, skal man i Danmark betale skat. Denne skat er dog lidt anderledes, når det kommer til ETF’er. Det er nemlig ikke blot at betale skat af realiseret afkast. Herunder kan du se forskellen, afhængigt af hvor du vælger at investere.

Frie midler

Når du handler med frie midler, vil du skulle betale lagerskat, hvor man ved afkast fra aktieinvestering skal betale skat af realiseret afkast. Frie midler er allerede beskattede penge, som ikke er bundet i en pensionsopsparing. Det er penge, som du kan bruge her og nu.

Køber du aktiebaserede ETF’er (50% eller over af investeringer er i aktier) på denne måde, skal du, som hovedregel, betale lagerbeskatning efter aktieindkomstbeskatningsregler. Sagt på en anden måde, så gælder samme fradrag (56.500 kr.) og skattesats (27%/42%) for ETf’er, som ved aktieindkomst, men du skal betale skat af dit afkast hvert år (4).

Obligationsbaserede ETF’er beskattes som kapitalindkomst.

Aktiesparekonto

Investerer du gennem en aktiesparekonto, vil du blive beskattet på samme måde, som ved alle dine andre investeringer. Denne beskattes efter lagerprincippter med en skattesats på 17%.

Pensionsmidler

Skattereglerne for investering i ETF’er for pensionsmidler er de samme som investering i andre aktiefonde eller aktier. Her beskattes alt efter lagerprincippet med PAL-skatteprocenten på 15,3%.

Ofte stillede spørgsmål

Er ETF'er gode at investere i?

ETF’er kan være rigtige gode at investere i, især hvis man vil være eksponeret i en særlig branche, selvom man ikke er sikker på, hvilke aktier der har de bedste forudsætninger for at stige mest.

Hvilke ETF'er skal man købe?

Det er svært at sige præcis, hvilke ETF’er man skal købe. Du skal planlægge dine investering ud fra, hvad du mener kommer til at stige, enten på den korte eller lange bane.

Hvad er forskellen på accumulating and distrubuting?

Forskellen mellem accumulating og distrbuting ETF’er er deres udbyttepolitik. Accumulating betyder, at fonden automatisk investerer udbyttet, mens distributing betyder, at fonden udbetaler udbytte løbende.

Kilder

(1) Nerdwallet, online medie om personlig økonomi

https://www.nerdwallet.com/article/investing/etf-vs-index-fund-compare

(2) BlackRock, amerikansk multinationalt investeringsstyringsselskab med base i New York City

https://www.blackrock.com/sg/en/etfs-simplified/types-of-etfs

(3) ETF.com, online medie om investering og ETF’er

https://www.etf.com/etf-education-center/etf-basics/why-are-etfs-so-cheap

(4) Finans Danmar, en interesseorganisation for bank, realkredit, kapitalforvaltning, værdipapirhandel og investeringsfonde i Danmark.

http://finansdanmark.dk/38438.aspx