Ejendomsinvestering er præcis som det lyder – investering i ejendomme. Dette kan dog blive gjort på flere forskellige måder.

Den største grund til, at der ikke er flere ejendomsinvestorere i Danmark er prisen – det er generelt dyrt at købe en lejlighed. Der er dog nogle genveje, man kan skyde, for at købe sin første ejendom hurtigere.

Der er også flere muligheder for ejendomsinvestering, end de fleste kender til. Disse muligheder vil vi gennemgå i dette indlæg, så du kan komme i gang med ejendomsinvestering.

Lad os komme i gang.

VI ANBEFALER

Mybanker

- Modtag tilbud fra flere banker

- Undersøg hurtigt hvad det koster at låne til din første ejendom.

Hvad er ejendomsinvestering?

Ejendominvestering går ud på, at man investerer sine penge i ejendomme med forventning om, at disse penge bliver mere værd. Dette kan både være investering i huse, villaer, lejligheder eller værelser. Ejendomsinvesteringer er populære, da de anses som nogle af de mest sikre investeringer man kan lave.

Der er to måder at tjene penge på, når man investerer i ejendomme:

- Husleje gennem udlejning af ejendommen

- Forøgelse af ejendommens værdi

Ejendomsinvestering kan sammenlignes med at købe aktier. Når du laver en investering i lejlighed til udlejning, er det ligesom at eje udbytteaktier – du regner med at tjene dine penge, gennem et mindre afkast hvert år. Hvis du investerer i fast ejendom for at sælge det videre til en højere pris (eksempelvis efter du har renoveret), er det ligesom at købe aktier med fokus på kursvækst.

Den klassiske, og mest populære, måde at tjene penge på ejendomsinvestering er investering i udlejningsejendomme. Dette kan både være en lejlighed til udlejning eller et hus til udlejning. Her vil man følge den første model, og dermed modtage husleje hver måned. Dette kan både være udlejning til erhvervslejere eller private lejere.

Den største ulempe ved investering i ejendom, er den store mængde kapital, som man skal bruge, for at købe en fast ejendom. For at komme uden om dette, får de fleste ejendomsinvestorere finansieret deres investeringer gennem banklån (vi vil gå mere i dybden om dette senere i indlægget).

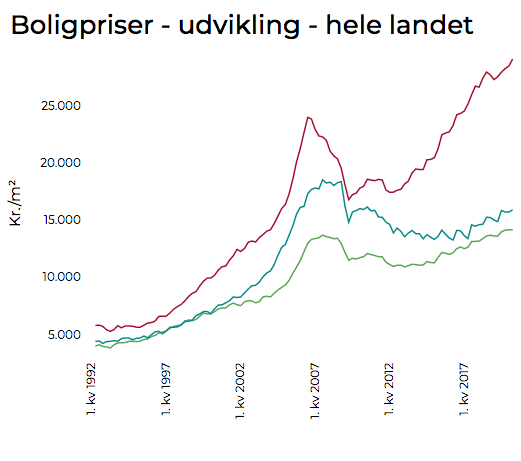

Historiske priser på ejendomme

Ejendomsmarkedet ses som stabilt. Det er fordi, der sjældent er store nedsving i priserne. Derfor er ejendomsinvestering en af der sikrere investeringsmuligheder.

Som du kan se på billedet herunder, er det sjældent priserne går meget ned. Siden 1992 har der kun været et nedsving mellem 2006 – 2009. Herefter begyndte priserne at gå op igen.

Vi kan udlede nogle punkter fra grafen herunder:

- Havde du lavet et køb af lejlighed i 1992, ville du have femdoblet dine penge i 2017.

- Parcelhuse er siden 1992 næsten firdoblet i kvadratmeterpris.

- Fritidshuse følger samme udvikling som parcelhuse, hvilket betyder, af ved ejendomsinvestering i 1992, ville du i hvert fald have tjen 3,5x pengene igen i 2019.

Kilde: boliga.dk

Muligheder for ejendomsinvestering

Hvis du godt kunne tænke dig at investere i boliger, skal du først finde ud af, hvilken form for ejendomsinvestering, der vil passe til dig. Der er nemlig flere muligheder, når man skal købe ejendomme.

Herunder får du et kort indblik i, hvilke muligheder du har, når du går i gang med ejendomsinvestering. Forhåbentlig vil dette hjælpe dig på vej, så du kan starte hurtigst muligt.

Alt afhængigt af, hvor meget risiko du er villig til at tage, og hvor meget kapital du har ved hænderne, vil der selvfølgelig være nogle restriktioner. Husk derfor, at selvom du starte småt, kan man sagtens arbejde sig op – også når det gælder ejendomsinvesteringer.

Crowdfunding

- Risiko: 1/5

- Indtjeningsmetode: Udbytte og afkast

- Indtjeningspotentiale pr. ejendom: 1/5

Den første mulighed du har, for at komme i gang med ejendomsinvestering, er også den billigste: Crowdfunding.

Du kender måske til crowdfunding termen fra Kickstarter eller Indiegogo, hvor man kan være med til at investere i en ny startup. Det samme koncept er blevet overført til ejendomsinvestering, hvor flere investorer går sammen om det. Invester i fast ejendom sammen med mange andre investorer, så du ikke behøver at betale for hele ejendommen.

For at kunne deltage i crowdfunding af ejendomme, bliver du nødt til at lave en konto på en platform, der tilbyder denne service. En af de mest populære i Danmark er “The Many” (skiftet navn fra “Brickshare”) – det er også denne vi anbefaler. Her kan du investere i byggeprojekter eller køb af udlejningsejendom, hvor du til gengæld vil modtage et afkast.

Gennem crowdfunding vil du tjene penge på to måder:

- Udbytte: Årligt udbetalt beløb – ofte omkring 3-4%

- Afkast: Stigning i ejendomsfondens kurs – ofte omkring 8-9%

Din indtjening vil være bestemt ud fra, hvor meget du investerede i projektet. Hvis du eksempelvis investerer 10.000 kroner i et projekt, der udbetaler 3% årligt i udbytte og laver et afkast på 8% årligt, vil du efter 5 år have tjent 4.693 kroner i afkast , og du vil løbende have tjent over 1.500 kroner gennem udbytte. Det er i alt 6.200 kroner i profit, på blot 5 år.

Ovenstående er blot et eksempel og ingen garanti.

Risikoen er lav med denne strategi, da man ikke behøver at hæfte for en hel lejlighed, banklån, renovering osv. Man kan i stedet blot investere 10.000 kroner, og lade nogle andre om håndteringen. Dog vil man også gå glip af noget af afkastet, både fordi man skal dele med alle andre investorere, men også fordi ejendomsforvalterne skal have en del af kagen.

- Invester i crowfunding projekter fra 500 DKK

- Mange muligheder for investering i ejendomsprojekter og virksomheder i vækst

- Løbende udbetaling af udbytte

- Nem registrering med NEM-ID

- Invester i crowdfundingg projektor fra 5.000 DKK

- Mange muligheder inden for bl.a. ejendomsinvestering og bæredygtige projekter

- Årlig udbetaling af udbytte

- Du modtager 250 DKK ved oprettelse gennem vores link

Udlejning af ejendomme

- Risiko: 2/5

- Indtjeningsmetode: Udlejning og værdistigning

- Indtjeningspotentiale pr. ejendom: 2/5

Køb af lejlighed til udlejning (eller hus) er en af de mest populære former for investering generelt. Der er dog forskellige strategier inden for udlejning.

Den første er køb og udlejning af lejligheder i Udkantsdanmark. Grunden til at mange gør dette er, at lejlighederne er billige ift. lejligheder i storbyerne, og man kan stadig leje dem ud, da der bor massere af danskere i mindre byer. Folk skal altid have et sted at bo, så i teorien bør man altid kunne leje sin lejlighed ud, ligemeget om den ligger i København eller i Maribo (så længe huslejen ligger i et rimeligt prisleje sammenlignet med standarden i området).

Med denne strategi vil man kunne anskaffe flere lejligheder, men lejen vil også være væsentlig lavere.

En anden strategi er, at investere i dyrere og større lejligheder i større byer. Disse lejligheder vil koste en del mere, men huslejen vil også kunne sættes væsentlig højere. Mange danskere vil gerne bo midt i de store byer (Århus og København), hvilket gør det til attraktive beliggenheder – hvilket er lige præcis hvad, der driver huslejen op.

Med denne strategi vil man eje færre lejligheder med dyrere husleje.

Både risikoen og afkastet stiger, hvis man vælger at købe bolig til udlejning, frem for at investere gennem crowdfunding. Man skal lægge flere penge for en investering, og man skal sørge for at ejendommene er attraktive (hvilket betyder en smule research og renovering), men til gengæld kan man også holde al afkast for sig selv. Hvis man har mod på et større projekt, er denne mulighed helt klar en god investering, hvis man kan finde en god ejendom.

VI ANBEFALER

Blue Lobster Investeringskursus

- Lær A-Z inden for ejendomsinvestering

- Erfaren lærer - mere end 15 udlejningsejendomme

- God value for money

Renoveringsprojekter

- Risiko: 5/5

- Indtjeningsmetode: Profit gennem salg

- Indtjeningspotentiale pr. ejendom: 5/5

Har man en forkærlighed for håndværkerfag, og vil man gerne have sit eget renoveringsprojekt, kan man kombinere dette med ejendomsinvestering. Mange mennesker tjener penge på at købe gamle/slidte huse og lejligheder, renovere dem for herefter at sælge dem videre til en højere pris.

Denne metode er den mest risikable, da der hurtigt kan komme udforudsedte udgifter, der kan presse profitten ud af købet. Vil man gerne “flippe” huse, som man også kalder det, vil man have en forudbestemt maksimum profit, man kan få ud af projektet. Derfor vil enhver ekstra udgift æde af ens profit. Det er også af denne grund, at det er en god ide at kunne et håndværkerfag, da man vil kunne udføre opgaver selv, og dermed spare penge på hyre til eksterne håndværkere.

Når man skal flippe huse, vil der være mange “gør det selv” opgaver. Herunder er en lille liste med evner, der er gode at besidde, hvis man skal investere i og renovere huse:

- Forhandling – så man kan få den bedste pris

- Ejendomsvurdering – så man ved, hvad man skal betale, og hvad man kan tjene

- Malerarbejde – så du kan spare penge på at hyre en maler

- Grundlæggende VVS og elektriker arbejde – igen så man kan spare på denne front

- Marketing og salg – så du kan få solgt dine nyrenoverede huse hurtigt

Som sagt, så er denne metode ekstra risikabel – især hvis man hverken har prøvet det før, kan et håndværk eller ved noget om ejendomspriser. Dog skal det også siges, at man kan tjene en god del profit væsentlig hurtigere, end hvis man investerer i boliger til udlejning.

Det er en god ide at blive gode venner med sin ejendomsmægler, hvis man gerne vil flippe huse, så man altid får førsteprioritet på gode muligheder.

Udlejning på AirBnB

- Risiko: 3/5

- Indtjeningsmetode: Udlejning og værdistigning

- Indtjeningspotentiale pr. ejendom: 3/5

Denne metode virker ikke i Danmark længere, da man kun kan leje ud 70 dage om året på AirBnB. Dog kan du gøre dette i eksempelvis Spanien.

Hvis du gerne vil have noget ekstra ud af udlejning, er AirBnB en glimrende mulighed. Mange mennesker jorden rundt lever af at leje deres ejendomme ud på platformen. Men hvorfor? Fordi man kan tjene mere i husleje.

AirBnB lejen er væsentlig højere end almindelig langtidsudlejning. Udlejer du en lejlighed for 8.000 kroner / måned, vil du måske kunne leje den ud for 16-20.000 pr. måned på AirBnB, eftersom folk booker korte rejser. Dette fungerer dog bedst i storbyer, da man lejer ud til turister, der gerne vil se de kendte turistattraktioner.

Det er selvfølgelig ikke kun fordele, som man får med i hatten. Et par af ulemperne ved AirBnB er, at man skal sørge ekstra godt for gæsterne. Der skal være shampoo, sæbe, toiletpapir, håndklæder osv. til hvert nyt ophold. Det gode er, at man selv kan bestemme rengøringsgebyret, så du kan sagtens hyre dig fra, at skulle gøre rent efter hvert ophold. Du kan også gøre det selv, så du kan tjene lidt ekstra på hvert sæt gæster.

Desværre virker denne metode ikke længere i Danmark, efter regeringen indførte et maksimum for korttidsudlejning på 70 dage. Når det er sagt, så kan man sagtens investere i en bolig i syden og styre hele operationen fra Danmark.

Der er en smule mere risikabel metode end almindelig udlejning, da man skal sørge for, at der kommer nok bookinger. Hvis der kommer en krise, der påvirker folks rejsevaner, vil det også hæmme mængden af udlejninger. Der er også mere arbejde i det, men der er også mere indtjeningspotentiale.

Invester i ejendom med finansiering

Hvis du er ligesom de fleste danskere, har du ikke råd til at købe ejendomme kontant. Du skal altså bruge en form for finansiering af dit køb. Et lån til udlejningsejendom. Gennem finansiering vil du altså kunne gå i starte på ejendomsinvestering i dine egne ejendomme, selvom du ikke kan købe en fast ejendom med dine egne penge. Dette kaldes også for gearing.

Når man køber en investering på gearing (dette kan også gøres med aktier), låner man penge til at betale for sin investering. For at kunne låne, skal man dog have en udbetaling. Ved et almindeligt banklån skal du som regel lægge med 20% af værdien selv, hvilket betyder at du kan låne 4/5 – din gearing er altså 5x dine penge. Det er altså gennem finansiering, at du vil tjene den største del af dit afkast.

Hvis du har pengene til at købe en bolig kontant, vil de fleste faktisk råde dig til at købe gennem finansiering i stedet for, og det er der gode grunde til.

Hvis du har råd til at købe 1 lejlighed kontant, vil du ikke behøve at tage et lån i banken, betale renter eller afdrage på gælden, hvilket jo er meget godt. På den anden side, vil du dog kunne købe 5 (3 hvis du køber gennem virksomhed) lejligheder gennem finansiering, hvis du køber lejligheder i samme prisleje. Dette vil øge din lejeindtægt væsentlig mere, og gælden vil du afdrage på vha. den lejeindtægt du får ind. Alt i alt vil du ende med en større månedlig profit, hvis du køber gennem finansiering.

Vha. finansiering vil man samtidig kunne undgå at lægge alle sine penge i mursten, så man i stedet kan investere de resterende penge i aktier, obligationer eller andet. På denne måde kan man opnå en diversificeret portefølje.

Hvis du er i tvivl om, hvor meget du kan låne, og hvad det vil koste, kan du bruge en låneberegner – disse kan du finde ved at Google “Låneberegner”.

Crowdfunding vs. normal ejendomsinvestering

Crowdfunding

Fordele:

- Du skal ikke forvalte ejendommene (det betyder også, at du ikke skal finde lejer selv)

- Det er passiv indkomst år efter år

- Du kan starte for et langt mindre beløb.

- Du kan sprede din investering og dermed risiko over flere ejendomme.

- Du har professionelle til at vurdere købet.

- Adgang til ejendomme du ikke selv ville have råd til.

Ulemper:

- Dit afkast er mindre

- Du kan ikke håndplukke dine investeringer, men bliver præsenteret for et udvalg

Normal ejendomsinvestering

Fordele:

- Du får et større afkast

- Du kan selv stå for at vælge ejendomme

- Det er dit eget projekt

Ulemper:

- Du skal selv stå for forvaltning og administration

- Du skal selv stå for renovering

- Du skal selv stå for salg

- Der er større risiko

- Du skal bruge flere penge til investering, og du skal højest sandsynligt tage et lån

Tips til ejendomsinvestering

Inden du går i gang med ejendomsinvestering, er der nogle generelle tips, som er gode at kende til, når man første går i gang med at investere.

Herunder har vi lavet en lille samilng af dem, vi mener, er de vigtigste at kende til, så man kan få det maksimale afkast ud af sin første investering og sine forhåbentlig mange fremtidige investeringer.

Snak med ejendomsmæglere

Ejendomsmæglerne er dine venner. Det er her du vil finde gode muligheder, og det er derfor vigtigt, at du snakker med ejendomsmæglerne, og måske endda bliver gode venner med dem.

At være gode venner med en ejendomsmægler er en win-win situation som ejendomsinvestor: du vil gerne investere, og de vil gerne sælge. Hvis du kan få snakket med en række ejendomsmæglere om, hvad det er du leder efter i en ejendomsinvestering, vil de højest sandsynligt ringe til dig, når de finder noget, der matcher dine krav. Dette får ofte gang i dine investering, og er en god hvor til, hvordan du finder ejendomme løbende.

Derudover er det en god ide at stille spørgsmål, da ejendomsmæglerne ofte ved mere om ejendommen, end du selv gør.

Lav et budget

Inden du investerer dine penge, skal du vide, hvor meget du kan få ud af det. Det er derfor en god ide at lægge et budget på forhånd, så du ved, hvad du skal kigge efter, og hvor meget du skal sælge/leje en bolig for, for at det giver mening at investere.

Poster at inkludere i budgettet:

- Udgifter vedrørende ejendommen (forsikring, pris på bolig, ejerforening osv.)

- Udgifter til renovering (nye hvidevarer, maling, nye køkkenlåger osv.)

- Udgifter til banklån (renter og afdrag)

- Løbende udgifter (vand og varme)

- Diverse udgifter (internet, kabel TV osv.)

- Udforudsete udgifter

- Indtægter fra husleje/salg

Når du har lavet en oversigt over det hele, kan du nemmere danne dig et overblik over, om en bolig er værd at investere i. Hvis den er det, er det jo bare at komme i gang.

Start tidligt

Jo før du starte med at investere, jo flere penge kan du potentielt tjene på det.

Hvis du nogensinde har hørt om “renters rente”, vil du måske vide, hvorfor det er en god ide at komme i gang tidligt med ejendomsinvestering (eller blot med en hvilken som helst form for investering). Her er et simpelt eksempel på, hvilken effekt renters rente kan have:

Hvis du investerer 10.000 i dag i en crowdfunding kampagne, og du får et afkast på 8% årligt, vil du tjene følgende (i profit):

- 5 år: 4.693 kroner (46,94%)

- 10 år: 11.600 kroner (116%)

- 15 år: 21.721 kroner (217%)

- 20 år: 36.609 kroner (366%)

10.000 kroner kan altså blive til 46.609 kroner på blot 20 år – og sådan fortsætter det opad. Hvis du oven i det, investerer et fast beløb hver måned, vil det gå endnu hurtigere (såfremt dit afkast er 8% årligt hvert år).

Ofte stillede spørgsmål

Hvad er ejendomsinvestering?

Ejendomsinvestering er investering af penge i ejendomme såsom huse eller ejerlejligheder, med et mål om at få flere penge tilbage gennem udlejning af ejendommen eller salg til en højere pris. Der er flere måder at investere i fast ejendom, såsom at købe billige lejligheder, crowdfunding eller renoveringsprojekter.

Hvordan investerer man i ejendomme?

Man kan investere i ejendomme på flere måder. Du er både investering i udlejningsejendom, køb af fast ejendom til renovering og salg eller crowdfunding af ejendom. Alle metoderne har deres fordele og ulemper.

Hvorfor investere i ejendomme?

Grunden til at der er mange, der begår sig i boliginvestering, er, at det er en god investering. Ellers ville ingen gøre det. Man kan både få en årligt afkast gennem husleje, samtidig med at man tjener penge ved forøgelse af ejendommens værdi over de mange år, som man ejer ejendommen.

Hvor mange boliger må man eje?

Man må eje lige så mange boliger man vil. Der er ingen love om, hvilket antal boliger man må eje. Der er derimod regler om, at ingen af dine boliger må stå ledige. Hvis der ikke bor nogen i en bolig du ejer (enten dig selv eller en lejer), kan du risikere, at kommunen indsætter en lejer.

Hvor meget koster det at købe en ejendom?

Du kan både købe fast ejendom for 300.000 kroner og for 10.000.000 kroner. Der er stor forskel på ejendomspriser. Dette varierer både baseret på beliggenhed, størrelse, byggeår og meget andet.

VI ANBEFALER

Blue Lobster Investeringskursus

- Lær A-Z inden for ejendomsinvestering

- Erfaren lærer - mere end 15 udlejningsejendomme

- God value for money